よく、宅地の時価を算定する場合に、路線価評価は時価の8掛、固定資産評価額は時価の7掛と言われています。

そのため、親族間で宅地を交換する場合等、路線価による評価額を8で割返す、或いは固定資産評価額を7で割返し時価に置き換える場合もあるかと思いますが、時折、路線価評価額と固定資産評価額が大幅に乖離する場合があります。

相続税法上、『宅地の評価は1筆単位で評価するのではなく、1画地の宅地(利用の単位となっている1区画の宅地をいいます。)ごとに評価しますが』、『相続、遺贈または贈与により取得した宅地については、原則として、取得者が取得した宅地ごとに判定します』(財基通7-2)。

一方で、固定資産評価額については地方税法に基づき、固定資産評価基準が定められておりますが、それによれば『一画地は、原則として、土地課税台帳又は土地補充課税台帳に登録された一筆の宅地によるものとする。ただし、一筆の宅地又は隣接する二筆以上の宅地について、その形状、利用状況等からみて、これを一体をなしていると認められる部分に区分し、又はこれらを合わせる必要がある場合においては、その一体をなしている部分の宅地ごとに一画地とする(固定資産評価基準別表第3)』と規定しております。

- 相続税評価

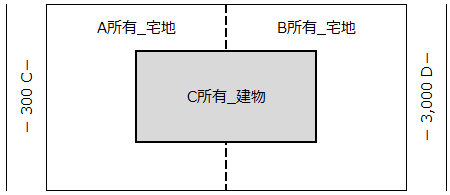

- 上記の図のような宅地について、建物を所有するCの借地権の相続評価をする場合、A及びBの土地を1画地として評価することになります。

- 他方、A所有の貸宅地は路線価300千円で評価し、B所有の貸宅地については路線価3,000千円で評価することになります。

- 固定資産評価額

- 上記の図のような宅地について、建物を所有するCの借地権については、固定資産評価基準では、『借地権等が設定されている土地については、これらの権利が設定されていない土地として評価する』ことになります。

- 他方、A所有の宅地、及びB所有の宅地については一体評価し、二法路線の影響を加味して評価する場合があります。

その結果、路線価300千円にのみ接道しているA所有の宅地については、相続税評価では300千円で評価する一方で、固定資産評価額ではA所有の宅地について3,000千円の路線価まで影響する可能性があります。

このように、相続税評価額と固定遺産評価額が著しく乖離するような宅地を、親族間等で他の宅地と交換するような場合には、安易に路線価や固定委資産評価額を利用するのではなく、鑑定評価を依頼するのが良いかと思います。

水品