背景

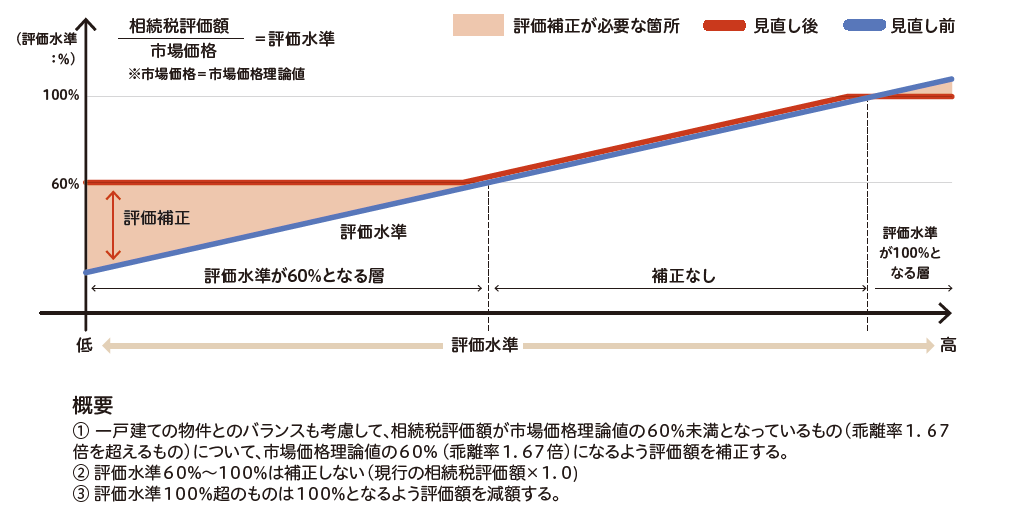

令和6年1月1日以後の相続、贈与等により取得した区分所有マンションについては、新たな評価方法により評価することになりました。近年のマンション価格上昇により、マンションの相続税評価額と市場価格の乖離率は平成30年の平均値では2.34倍となっています。これは、相続税評価額1千万円のマンションの実際の市場価格が2,340万円であることを意味します。他方で、一戸建ての乖離率の平均値は平成30年時点で1.66倍であったことから、一戸建てに平仄を合わせるため乖離率が1.67倍を超えるもの(相続税評価額が市場価格理論値の60%未満となっているもの)については、評価額を補正することになりました(以下、表は国税庁HP「資料」を加工)。

区分所有財産の評価方法

1 従来

建物(区分所有建物)の価額:建物の固定資産税評価額 × 1.0

敷地(敷地利用権)の価額:敷地全体の面積×共有持分×路線価等

2 R6以降

従来の相続税評価額 × 区分所有補正率

・以下は、本規定の適用外とされる

◆構造上、主として居住用以外のもの(事業用のテナント物件など)

◆区分建物の登記がされていないもの(一棟所有の賃貸マンションなど)

◆地下を除く総会数が2以下のもの(総階数2階以下の低層集合住宅など)

◆一棟の区分所有建物のうち居住用部分が3以下であって、その全てを区分所有者またはその親族の居住の用に供するもの(いわゆる二世帯住宅など)

◆棚卸商品等に該当するもの

•借地権付分譲マンションの敷地の用に供される「貸宅地(底地)」の評価をする場合なども、当該規定の適用はない

区分所有補正率の計算

1 評価乖離率

評価乖離率=A+B+C+D+3.22

・A_一棟の区分所有建物の築年数※ × △0.033

※建築の時から課税時期までの期間(1年未満の端数は1年)

・B_一棟の区分所有建物の築•一棟の区分所有建物の総階数指数※ × 0.239(小数点以下第4位切捨て)

※総階数(地階を含みません。)を33で除した値(小数点以下第4位切捨て、1を 超える場合は1)

・C_一室の区分所有権等に係る専有部分の所在階※ × 0.018

※専有部分がその一棟の区分所有建物の複数階にまたがる場合(いわゆるメゾネットタイプの場合)には、階数が低い方の階

なお、専有部分の所在階が地階である場合には、零階とし、Cの値は零

・D_一室の区分所有権等に係る敷地持分狭小度 ※× △1.195(小数点以下第4位切上げ)

※敷地持分挟小度=敷地利用権の面積㊟ ÷ 専有部分の面積(床面積)

㊟敷地利用権の面積は、次の区分に応じた面積(小数点以下第3位切上げ)

一棟の区分所有建物の敷地の面積×敷地権割合(又は、敷地の共有持ち分の割合)

注) 評価乖離率が零又は負数の場合には、区分所有権及び敷地利用権の価額は評価しない(評価額 を零とする。)こととしています(敷地利用権については、下記3(注)の場合を除きます。)。

2 評価水準

評価水準(評価乖離率の逆数)= 1 ÷ 評価乖離率

3 区分所有補正率

| 区分 | 区分所有補正率 |

|---|---|

| 評価水準 < 0.6 | 評価乖離率 × 0.6 |

| 0.6≦ 評価水準 ≦1.0 | 補正なし(従来の評価額で評価) |

| 1.0 < 評価水準 | 評価乖離率 |

計算事例

Q.

居住用の分譲マンションを相続しました。従来の相続税評価額は以下の通りです。令和6年1月1日以降の評価方法が変更したと聞いていますが、どのようになるのでしょうか。

•相続開始日 令和7年5月31日

•従来の区分所有建物の価額 1,500万円

•従来の敷地利用権の価額 2,400万円

A.

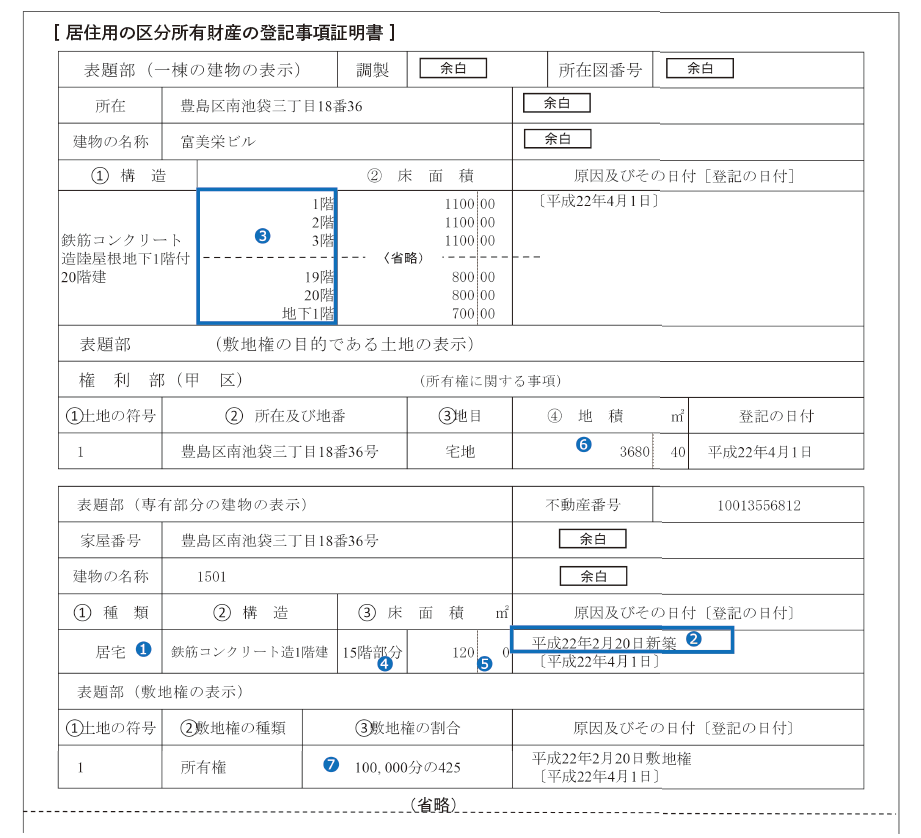

[1] 物件情報

| 種類 | 居宅 | ❶ | |

|---|---|---|---|

| 築年数 | 16年 | ❷ | H22.2.20~R7.5.31 15年4か月(1年未満切上) |

| 総階数 | 20階 | ❸ | 地下を含まない |

| 所在階 | 15階 | ❹ | |

| 専有部分面積 | 120.0㎡ | ❺ | |

| 敷地の面積 | 3680.40㎡ | ❻ | |

| 敷地権の割合 | 425/100000 | ❼ | |

| 敷地利用権面積 | 15.65㎡ | ❽ | ❻ × ❼ = 15.65(小数点以下3位切上) |

[2] 区分所有補正率の計算

| ⑴ 評価乖離率 A+B+C+D+3.220 | ||

| Aの計算 | A=16年(❷)×▲0.033=▲0.528 | |

| Bの計算 | 総階数指数=20階(❸)÷33=0.606(小数点以下4位切捨て) B=0.606×0.239=0.144(小数点以下4位切捨て) | |

| Cの計算 | C=15階(❹)×0.018=0.27 | |

| Dの計算 | 敷地持分挟小度=15.65㎡(➑)÷120.0㎡(❺)=0.131(小数点以下4位切上) D=0.131×▲1.195=▲0.157(小数点以下4位切上) | |

| 評価乖離率 | ▲0.528+0.144+0.27+▲0.157 +3.220=2.949 | |

| ⑵ 評価水準 評価水準=1÷2.949=0.339097・・・・ | ||

| ⑶ 区分所有補正率 評価水準 (0.339097・・・・)<0.6 区分所有補正率=2.949×0.6=1.7694 | ||

[3] 相続税評価額価額

従来の区分所有建物の価額 区分所有補正率 R6以後区分所有建物の価額

15,000,000円 × 1.7694 = 26,541,000円

従来の敷地利用権の価額 区分所有補正率 R6以後敷地利用権の価額

24,000,000円 × 1.7694 = 42,465,600円

[居住用の区分所有財産の登記事項証明書]

ワンポイントメモ

令和6年1月1日以降の相続や贈与に係る区分所有マンションについては、以上のような「区分所有補正率」の調整が必要になることから、タワーマンション節税にみられるような節税方法が難しくなります。

当該補正が必要かどうかは計算式が複雑ですが、下記の国税庁HPよりエクセルシートをダウンロードしたうえで計算することができます。

B2-6 居住用の区分所有財産の評価に係る区分所有補正率の計算明細書 国税庁 (nta.go.jp)