住宅ローン控除とは、個人が住宅ローン等を利用してマイホームを取得や増改築等した場合で、令和4年1月1日から令和7年12月31日までの間に自己の居住用とした場合に受けることができる特例です。住宅ローン控除は、一定の要件を満たすことで、借入した住宅ローンの年末時点の残高の0.7%相当額(上限あり)を所得税や住民税から控除することができる制度です。

住宅ローン控除の限度額と適用要件

※1 「認定住宅」とは、認定長期優良住宅及び認定低炭素住宅をいい、「認定住宅等」とは、認定住宅、 ZEH水準省エネ住宅及び省エネ基準適合住宅をいいます。

※2 「買取再販」住宅とは、宅地建物取引業者が特定増改築等をした既存住宅を、その宅建業者の取得の日から2年以内に取得した場合の既存住宅(新築後10年を経過したものに限る)をいいます。

※3 「既存住宅」とは、買取再販のような一定の増改築要件を満たしていない中古住宅で、登記簿上の建築日付が昭和57年1月1日以降のもの、または一定の耐震基準を満たしていることを証明されたものをいいます。

※4 「その他住宅」のうち、令和5年12月31日までに建築確認を受ける住宅用家屋又は登記簿上の建築日付が令和6年6月30日以前のものについて、本特例の適用ができます。ただし、適用対象となる場合も、控除期間は10年となります。

※5 40㎡以上50㎡未満である住宅については、令和7年12月31日以前に建築確認を受けた「新築・買取再販」住宅で、かつ、控除期間のうち合計所得金額が1,000万円以下の年度についてのみ、本特例を適用できます。

※6 「子育て・若者世帯」とは、19歳未満の子を有する世帯、または夫婦のいずれかが40歳未満の世帯をいいます。令和7年12月31日までの間に居住の用に供した場合に適用されます。

その他の適用要件

下記チェック項目全てYesであれば、住宅ローン控除の対象になります。

- 日本の居住者である

- 配偶者や同居親族等からの購入ではない

- 取得の日から6か月以内に居住し、適用を受ける年の12月31日まで住んでいる

- 金融機関等からの住宅ローンの借入で、10年以上の返済期間になっている

- 居住の年の前2年・後3年の6年間の間に、自宅売却の軽減税率や3,000万円特別控除、自宅の買換特例等の特例を受けていない、また受ける予定がない

- 自宅の買換え等の場合の譲渡損失及び繰越控除特例との併用は可能

計算事例

Q.

Aさんは、令和7年10月に銀行から借入し、マイホーム(認定長期優良住宅)を4,000万円で購入しました。令和7年の給与収入は600万円で所得税は23万円でした。また、令和7年12月末日の借入残高は3900万円でした。なお、住宅ローン控除の適用要件は全て満たしているものとします。

A.

| 1.住宅ローン控除限度額 | 3,900万円×0.7%=27.3万円 (上限4,500万円×0.7%=31.5万円) |

| 2.控除前所得税額 | 23万円 |

| 3.控除後所得税額 | 23万円-27.3万円=0円 (23万円の還付※) |

※所得税から控除しきれない住宅ローン控除限度額がある場合には、住民税から控除を受けることが可 能となります。住民税からの控除限度額は所得税の課税総所得金額等の額の5%(最高9.75万円)となります。従って、上記事例では所得税から控除できない4.3万円が住民税から控除されることになります。

確定申告添付書類

住宅ローン控除の適用を受ける場合には、初年度は確定申告を行う必要があります。下記の添付書類が必要になるので、収集しておきましょう。なお、サラリーマンの場合、住宅取得初年度のみ、確定申告を行えば、その後は会社の年末調整により住宅ローン控除の手続きを行うことができます。

申告添付書類

- 住宅借入金等特別控除額の計算明細書(国税庁HPより入手可能)

- 住宅取得資金に係る借入金の年末残高等証明書(令和6年1月1日以降は添付不要)

- 購入した住宅の土地・家屋の登記事項証明書の写し又は不動産識別事項(不動産番号)

- 請負契約書あるいは、売買契約書の写し(令和6年1月1日以降は添付不要)

- 給与等の源泉徴収票

※マイナンバー制度の導入により、平成28年分以降の確定申告から住民票の写しの提出は必要なくなりました。

ワンポイントメモ

認定長期優良住宅等による住宅ローン控除を受けようとする場合には、上記書類に加えて認定長期優良住宅建築証明書や長期優良住宅建築等計画の認定通知書等の書類が必要になります。

住宅ローン控除の限度額と期間(~令和3年)

住宅ローン控除の適用期限は令和3年12月31日までの間に購入し居住した場合に対象になります(消費税増税に係る3年延長の特例は令和4年12月31日までの居住)。また、借入金等の控除の限度額は平成26年1月以降の居住であれば40万円(個人間売買等の場合は20万円)であり、控除率は1%、控除期間は一般住宅の場合10年となります。

一般住宅の場合の住宅ローン控除

| 居住年 | H26.1.1~ R3.12.31 |

| 借入金の年 末残高限度 | 4,000万円 |

| 控除期間 | 10年 |

| 控除率 | 1.0% |

| 各年控除 限度額 | 40万円 |

| 累計 最大控除額 | 400万円 |

ワンポイントメモ

住宅ローン控除には、一般住宅の取得の他に、認定長期優良住宅・認定低炭素住宅、東日本大震災の被災者等による住宅ローン控除もあり、それぞれ控除限度額が異なります。

住宅ローン控除の特例の創設

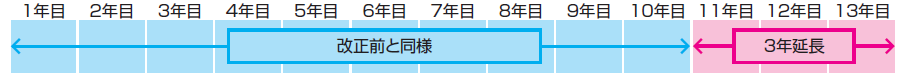

消費税の増税に伴う購入時の負担を軽減する為、消費税10%が適用される住宅の取得について令和4年12月31日までの間に居住の用に供した場合に、住宅ローン控除の控除期間を3年延長する特例が設けられました。

(注)令和3年の税制改正により、床面積が40㎡以上50㎡未満の場合も、住宅ローン控除を受ける各年の合計所得金額が1,000万円以下であれば対象となります。

11年目以降の控除税額は、次に掲げる①または②の金額のいずれか少ない金額となります。

①住宅借入金等の年末残高(一般住宅4,000万円、長期優良住宅は5,000万円が限度)×1%

②建物の税抜取得価額(一般住宅は4,000万円、長期優良住宅は5,000万円が限度)×2%÷3